この記事でわかること

- マネックス証券のdカード積立の概要

- 課税口座・新NISA口座の違い

- 新NISAのつみたて投資枠と成長投資枠の違い

2024年7月5日(金)より、マネックス証券にてドコモのdカード積立が開始されます。

それを記念して、7月4日までのdポイント最大20万ポイントキャンペーンも行われています。

本記事では、dカード積立の概要や、投資初心者向けに新NISAや課税口座の違いなど解説していきます。

\Youtubeでも解説中!/

dカード(クレカ)積立とは?

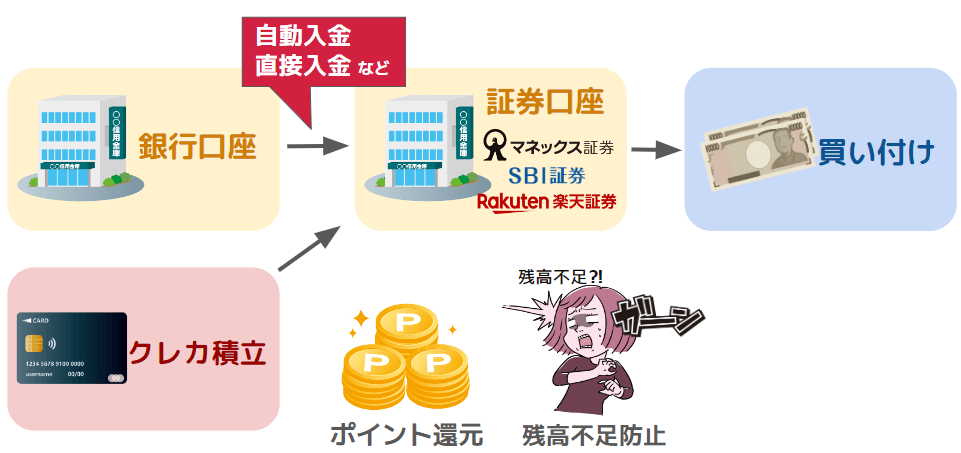

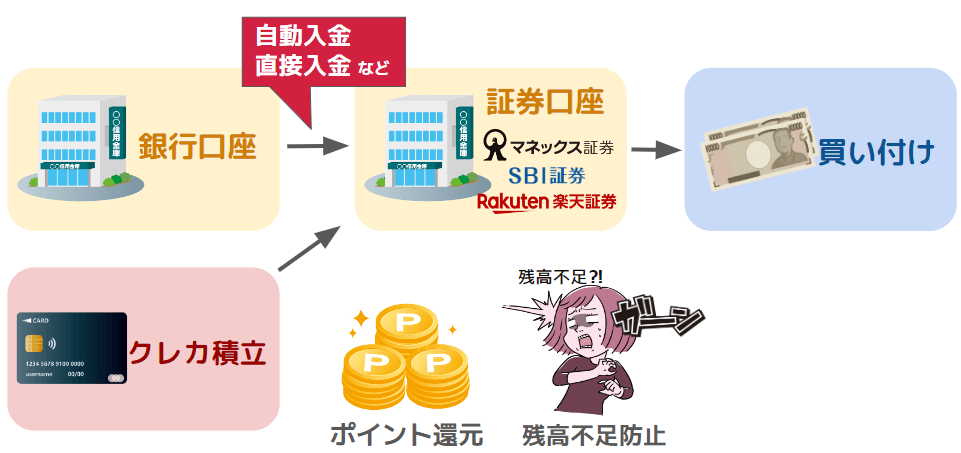

dカード積立の前に、一般的なクレカ積立の説明からしていきます。

通常、積立投資は銀行口座から自動入金や直接入金などで証券口座に入金し、例えば自動入金の場合なら毎月自動で買い付けができます。

これを、クレジットカードで決済できるのがいわゆるクレカ積立と言います。

銀行口座からの入金と違い、クレカ積立ではポイント還元や、うっかり残高不足で買い付けができないということも防げます。

そこで今回開始されたのが、マネックス証券でのdカード積立ということになります。

dカード積立の特徴

dカードを使って投資信託の積立ができ、利用金額に応じてdポイントがたまる仕組みです。

しかし、対象となるdカードは、クレジットカード番号の冒頭4桁が「4363」「5344」「5365」に当てはまってることが大前提となります。

もし「4980」「5302」「5334」から始まっている場合は、新dカードに切り替える必要があります。

| dカード積立のサービス概要 | |

| 対象カード | dカード/dカード GOLD ※dカード番号の冒頭4桁が「4363」「5344」「5365」のいずれかから始まるカード ※家族カードは対象外 |

| サービス開始時期 | 2024年7月5日(金)※2024年8月買付分より |

| 積立単位 | 原則1,000円以上1円単位 |

| 積立設定上限額 | 毎月合計10万円 |

| 対象銘柄 | マネックス証券で取り扱う積立が可能な銘柄 ※外貨建てMMFのほか、一部対象外となるファンドあり |

| 対象口座 | 特定/一般、新NISA(成長投資枠・つみたて投資枠) |

注意ポイント

- 証券口座の名義とdカードの名義が同一であること

- マネックスカードとdカードを併用した積立は不可

- 還元ポイントはdポイントクラブのランク判定対象(ポイント倍率アップ特典は対象外)

- dカード利用で通常にたまるポイント(100円につき1pt)は進呈対象外

- dカード積立の利用額はdカード GOLD年間ご利用額特典の累計対象外

では、dカード積立のポイント還元率を見ていきましょう。

dカード積立のポイント還元率

| カード種別 | dカード | dカード GOLD | ||

| 取引口座種別 | 課税口座 | NISA口座 | 課税口座 | NISA口座 |

| 5万円以下 | 1.1% | 1.1% | 1.1% | |

| 5~7万円以下 | 0.6% | 0.6% | ||

| 7~10万円以下 | 0.2% | 0.2% | ||

dポイント還元率は、カード種別、口座種別、積立額によって異なります。

dカードの場合、口座種別問わず還元率は0.2%~1.1%、dカード GOLDの場合では課税口座がdカードと同様ですが、NISA口座であれば一律1.1%還元があります。

また、dカード積立記念キャンペーンによって、還元率が大幅アップします。

dカード積立記念キャンペーン

| カード種別 | dカード | dカード GOLD |

|||

| 取引口座種別 | 課税口座/NISA口座 | 課税口座 |

NISA口座 |

||

| 5万円以下 | 1.1% | 1.1%+0.9% | 合計 2.0% |

1.1%+3.9% | 合計 5.0% |

| 5~7万円以下 | 0.6% | 0.6%+1.4% | |||

| 7~10万円以下 | 0.2% | 0.2%+1.8% | |||

dカード GOLDを対象に、課税口座なら一律2.0%還元、NISA口座なら一律5.0%の還元が入ります。

もらえるdポイントに上限があり、課税口座は上限6,000ポイントまで、NISA口座なら上限15,000ポイントとなります。

上限ポイントをもらうには3ヵ月間毎月10万円を積み立てる必要があります。

上限ポイントの計算式

◆課税口座

積立上限10万円×還元率2.0%×3ヵ月=6,000ポイント

◆NISA口座

積立上限10万円×還元率5.0%×3ヵ月=15,000ポイント

積立額は途中で変更ができるので、はじめに大きく積み立てるのも1つのやり方です。ただし、無理のないように積み立てましょう。

課税口座と新NISA口座の違い

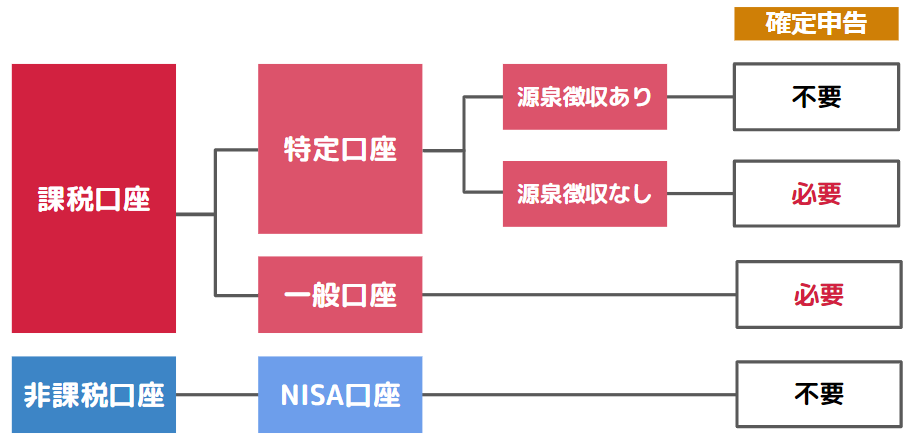

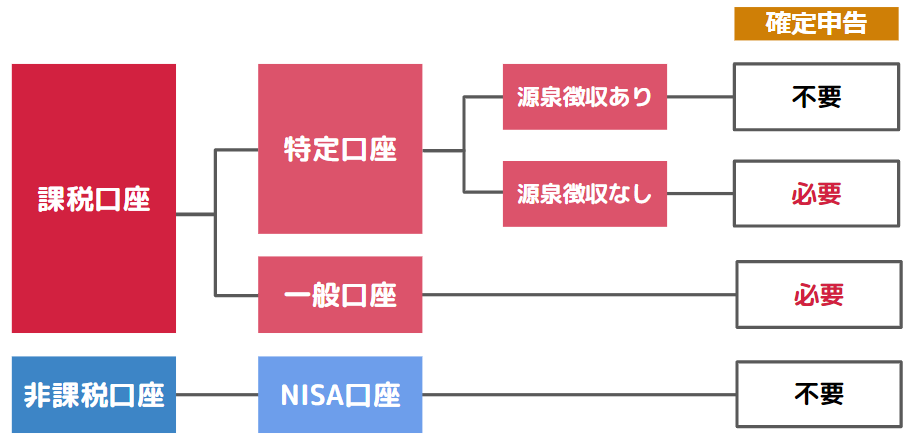

証券口座には、課税口座の「特定口座(源泉徴収あり)」「特定口座(源泉徴収なし)」「一般口座」の3種類があり、あとは非課税口座としてNISA口座の計4種類に分けられます。

ここでは少し口座数を絞っていきたいと思います。

特定口座(源泉徴収なし)、あるいは一般口座を選択すると、確定申告が必要です。

毎年確定申告している人を除いて、これから投資をする人は、特定口座(源泉徴収あり)、もしくは新NISA口座から始めてみる方がおすすめです。

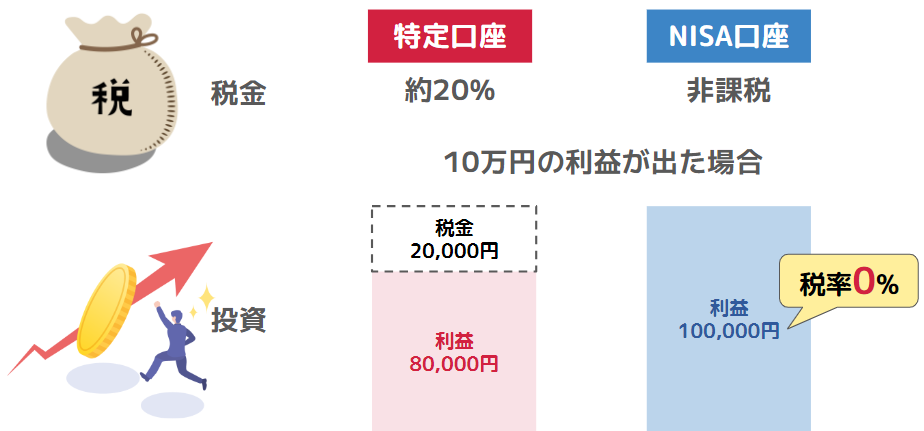

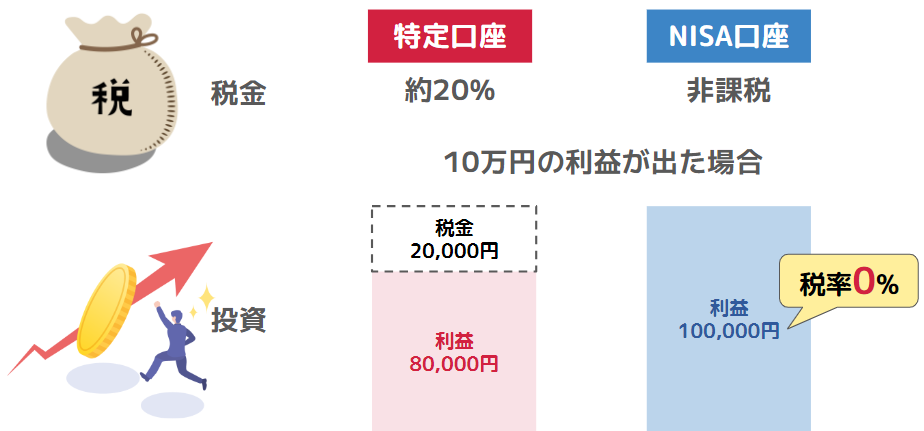

特定口座と新NISA口座の違い

特定口座と新NISA口座の大きな違いは、投資で得た利益に税金がかかるかどうかです。特定口座には約20%(20.315%)の税金がかかりますが、新NISA口座ではかかりません。

例えば、10万円の利益が出たときに、特定口座では2万円の税金がかかるため、利益は8万円に減ってしまいます。

しかし、新NISA口座では税金がかからないため、丸々10万円が利益となります。

ではもう少し具体的に比較していきましょう。

| 特定口座 (源泉徴収あり) |

新NISA口座 | ||

| つみたて投資枠 | 成長投資枠 | ||

| 投資上限額 | - | 年間120万円 | 年間240万円 |

| 確定申告 | - | - | |

| 証券口座数 | 複数の証券口座が持てる | 1人1口座(つみたて・成長の併用可) | |

| 年間取引報告書 | 不要 ※金融機関が作成 |

不要 | |

| 損益通算 | ○ | ✖ | |

| 繰越控除 | ○ | ✖ | |

| 対象年齢 | 何歳でもOK ※未成年は親権者の同意必須 |

18歳以上 | |

証券口座での口座開設数

特定口座は1つの証券会社に対して口座は1つしか持てませんが、他の証券会社ごとに特定口座を持つことができます。

一方、新NISAでは、1つの証券会社で口座を開設すると、他の証券会社では新NISA口座は開設できません。新NISAの口座をどこで開設するかよく考えないといけません。

ワンポイントアドバイス

NISA口座を開設している証券会社は、1年に1回に限り変更が可能です(約1ヵ月程度かかる)。

変更にはタイミングがあり、変更を希望する年の前年10月1日から、変更を希望する年の9月30日までに手続きを完了する必要があります。

また、変更を希望する年の1月1日以降、1度でも買付をした場合は、その年は証券会社の変更はできません。

ちなみに、新NISAと特定口座は併用でき、別々の証券会社で口座開設することができます。

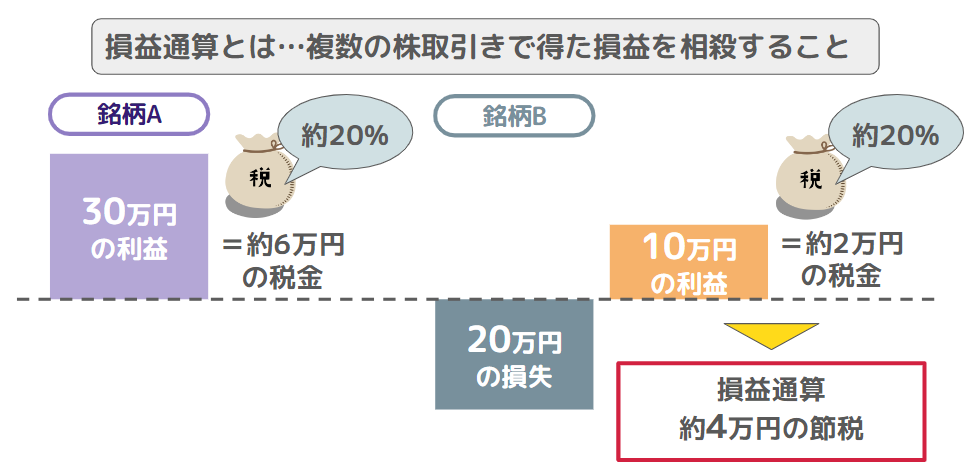

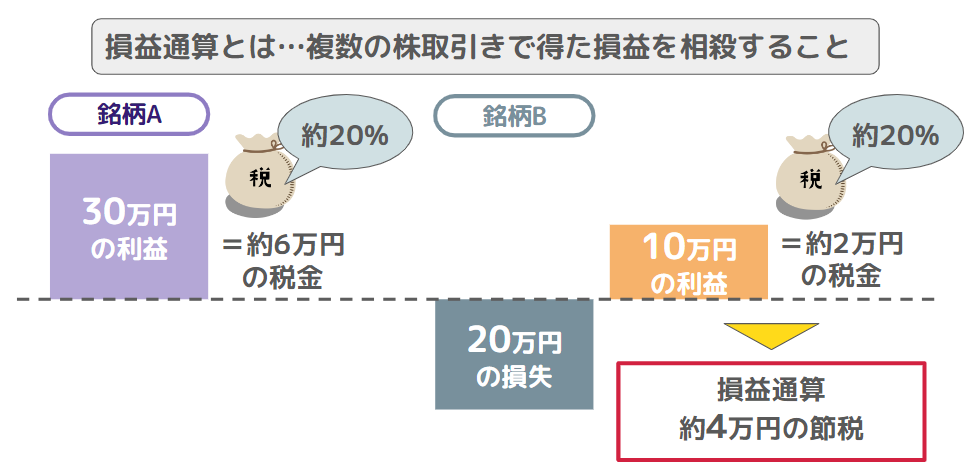

損益通算とは

特定口座で行える損益通算とは、「複数の株取引で得た利益を相殺すること」となります。

図のように、例えば銘柄Aを売却して30万円の利益が出たとします。本来なら、約20%の税金がかかるため約6万円が税金として取られます。

しかし、銘柄Bを売却して20万円の損失が出た場合、損益通算をすれば10万円の利益となるため、税金は2万円となります。

この場合、損益通算をすることで約4万円の節税ができたことになります。

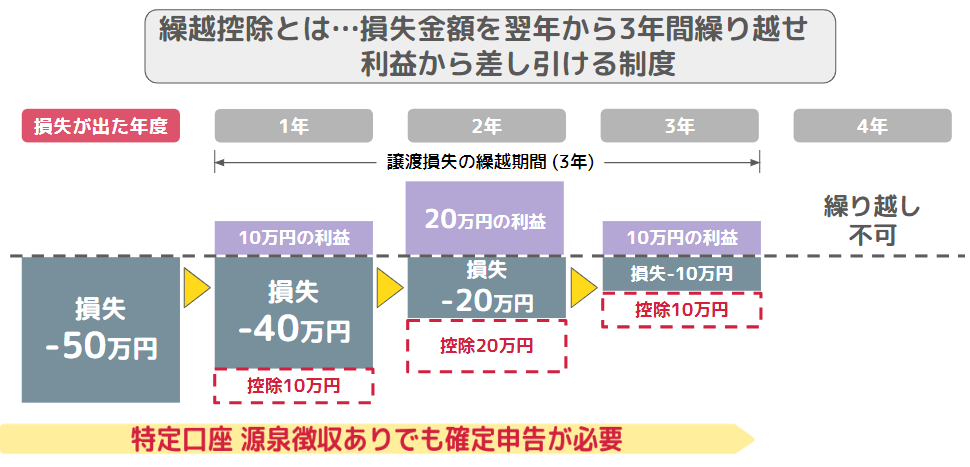

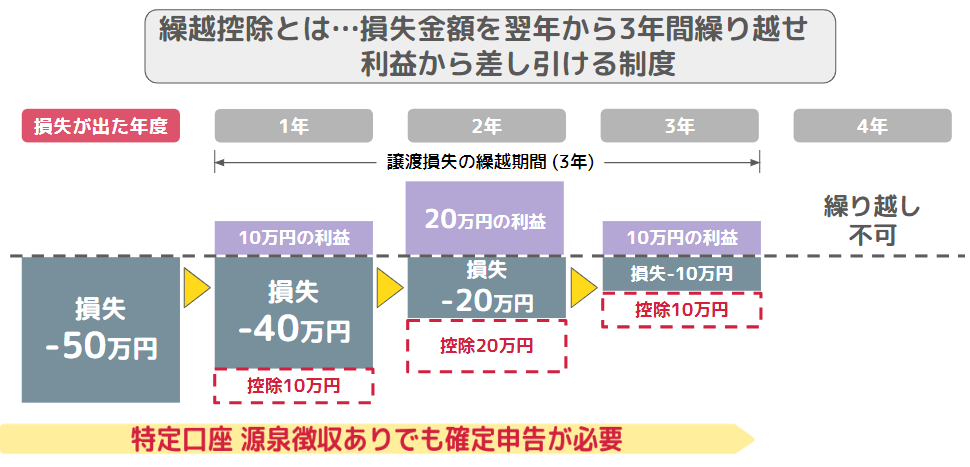

繰越控除とは

特定口座で行える繰り越し控除とは、「損失した金額を翌年から3年間繰り越せて、利益から差し引ける制度」となります。

これも図を見ながら説明すると──

例えば、株式を売却して50万円の損失が出たとして、その損失を翌年から3年間繰り越せます。

翌年に10万円の利益が出ても、損失が50万円あるため、差し引きして損失は40万円。その翌年に20万円の利益が出ても、差し引きして損失は20万円という具合です。

もちろん、繰越控除中に損失額の方が多ければ、その年の税金はかかりません。

注意したいのが、4年目以降は繰り越しができない、そのうえ、繰越控除を利用する場合は、源泉徴収ありの特定口座でも確定申告が必要になります。

特定口座と新NISAはどっちがいいの?

投資初心者の人は、新NISAからスタートするのがおすすめです。

なぜなら特定口座はリスクや難易度が高い一方、新NISAは「少額から投資できる」ところからスタートできるからです。

もちろん、本格的に投資をしていきたいという人は、特定口座からスタートしてみるのもいいかもしれませんが、ここからは新NISAについてもう少し深堀りしていきたいと思います。

新NISAについてもっと詳しく

2024年からスタートした新NISAですが、まだよく分からないという人が多いと思います。

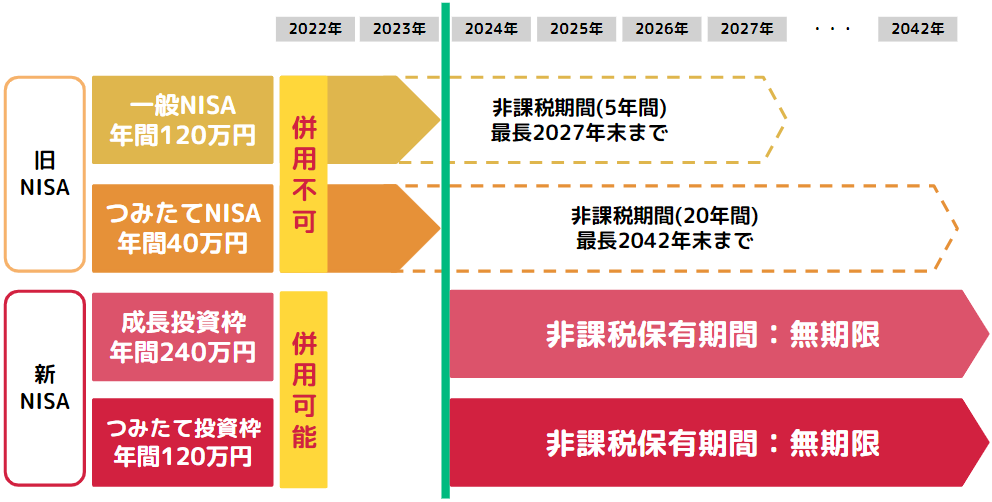

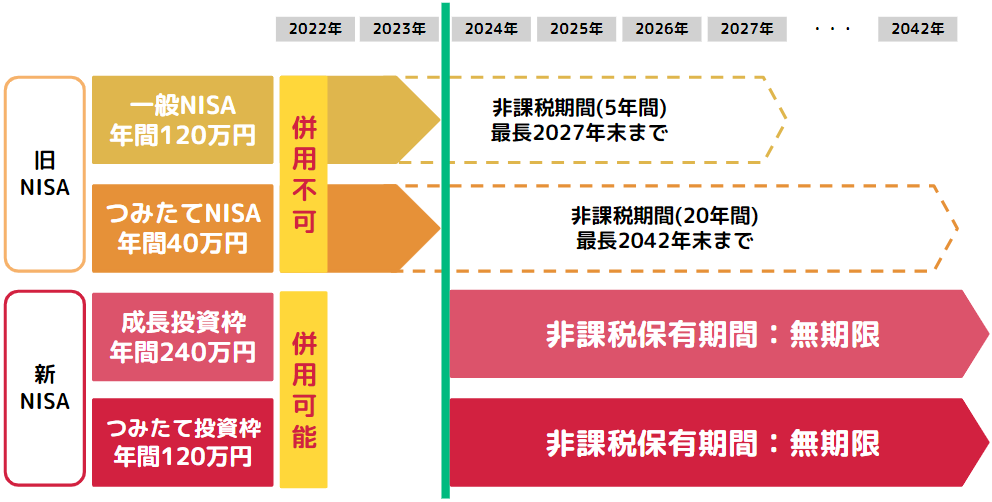

まず、今までのNISAと新NISAの違いから解説していきます。

旧NISAと新NISAの違い

旧NISAと新NISAで大きく変わった点は以下の3点です。

- 年間で投資できる上限額が増えた

- 非課税保有期間が無期限になった

- 成長投資枠と積み立て投資枠の併用ができるようになった

基本的にはメリットが増えたという意見が多く、その中でも一番大きいメリットは、非課税保有期間が「無期限」になったということでしょう。

しかし、無期限だからと言っても投資額に限界があり、生涯で1,800慢円までが非課税保有限度額となります。

詳しく見ていきましょう。

つみたて投資枠と成長投資枠の違い

新NISAには「つみたて投資枠」と「成長投資枠」の2種類があります。

| つみたて投資枠 | 成長投資枠 | |

| 投資上限額 | 年間120万円 | 年間240万円 |

| 投資枠併用 | 可能(投資上限額:年間360万円まで) | |

| 対象年齢 | 18歳以上 | |

| 非課税保有期間 | 無期限 | |

| 非課税保有限度額 | 1,800万円(内、成長投資枠は1,200万円まで) | |

| 対象商品 | 長期の積立・分散投資に適した投資信託 一部のETF |

国内外の株式・ETF・REIT・投資信託 |

つみたて投資枠とは

つみたて投資枠は、長期間の積立、分散に適している厳選された投資信託を、年間120万円まで積立で買い付けができます(投資信託については後述しています)。

最低100円から手軽に投資ができ、分散投資でリスクも軽減できます。

成長投資枠とは

つみたて投資枠で買付できる投資信託※のほか、国内外の個別株式やETF、REIT(リート)の買付が可能で、年間240万円まで投資が可能な幅広い投資枠です。

つみたて投資枠同様、積立投資ができるうえに、一括投資も可能です。

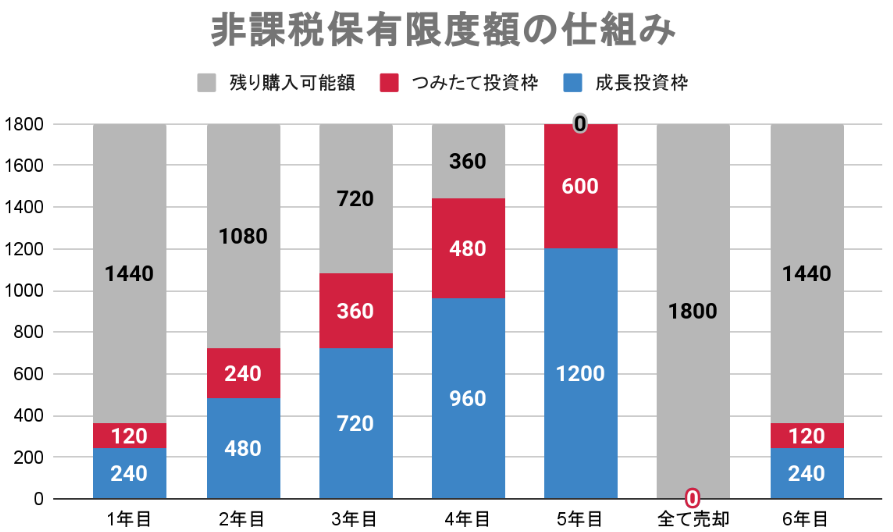

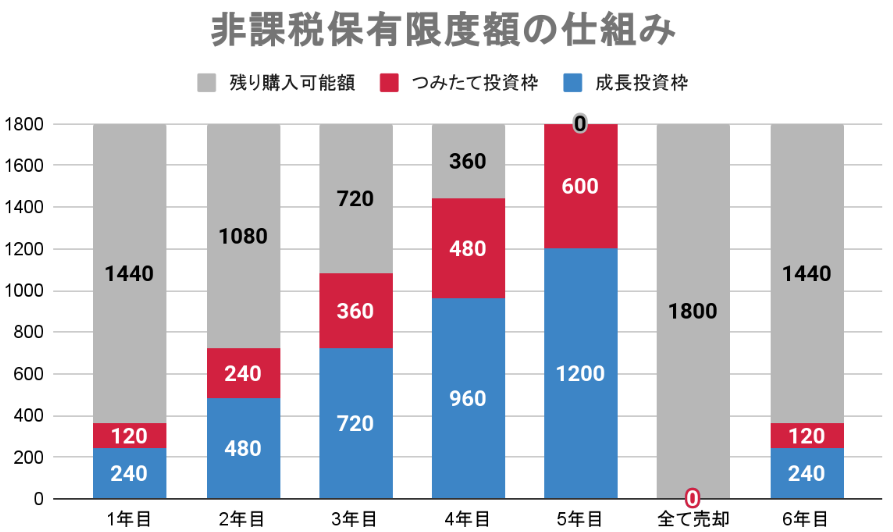

非課税保有限度額とは

非課税保有限度額(生涯投資枠とも呼ばれる)は、1,800万円まで非課税で運用できます。

つみたて投資枠だけでも1,800万円まで保有できますが、成長投資枠だけなら1,200万円まで。併用していたとしても、枠は最大で1,800万円までとなります。

例えば、年間360万円(つみたて投資枠:年間120万円、成長投資枠:年間240万円)ずつ投資した場合、どんどん非課税保有限度額がなくなり、5年目に1,800万円に到達するため、本来は6年目以降は買付ができなくなります。

仮に、すべて売却したすれば6年目以降も投資枠が元に戻り買付ができるようになります。これを、「非課税枠の再利用」や「非課税枠の復活」と呼びます。

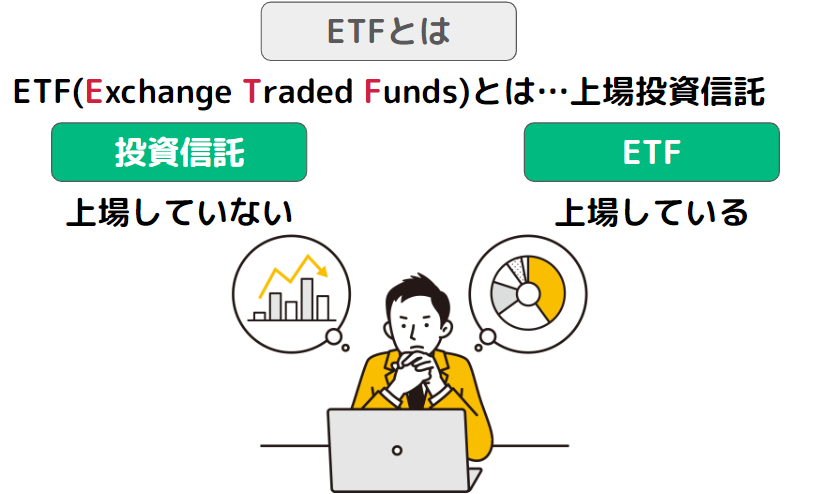

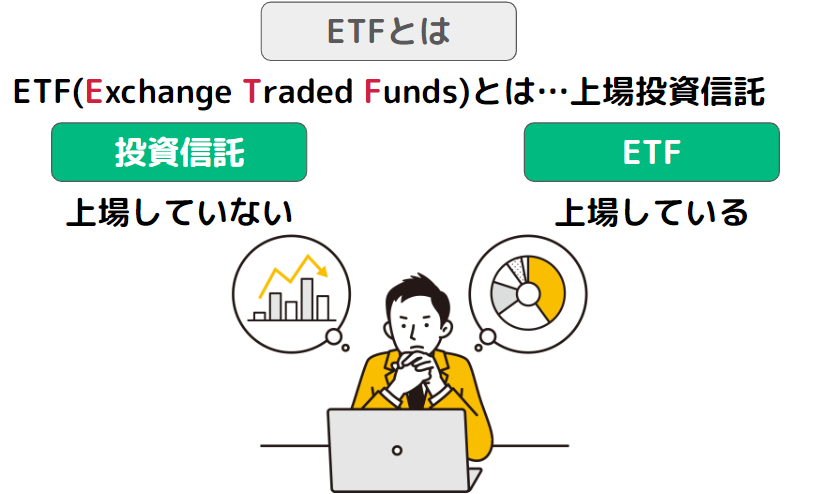

投資信託とETFの違い

では続いて、投資信託とETFについて解説していきます。

| 投資信託 | ETF | |

| 上場 | していない | している |

| 販売会社 | 証券会社、銀行、郵便局など | 証券会社 |

| 価格 | 100円~購入可能 | 数万円~購入可能 |

| 価格の決まり方 | 1日1回基準価額を算出 (価格が分かるのは翌日) |

リアルタイムで更新 |

| 注文方法 | 口数指定/金額指定 | 指値注文/成行注文 |

| 信託報酬 | ETFより高い | 投資信託より安い |

1つずつ違いを深堀りしていきましょう。

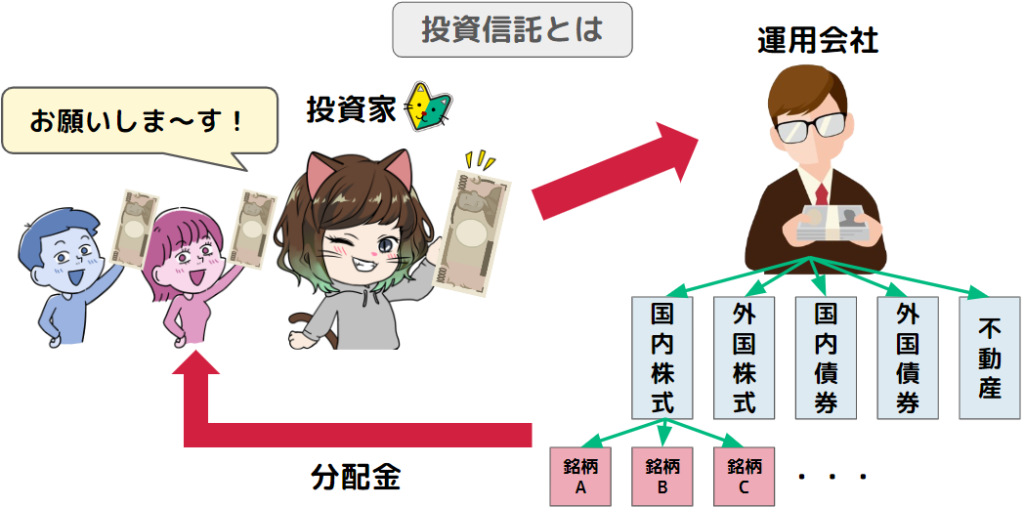

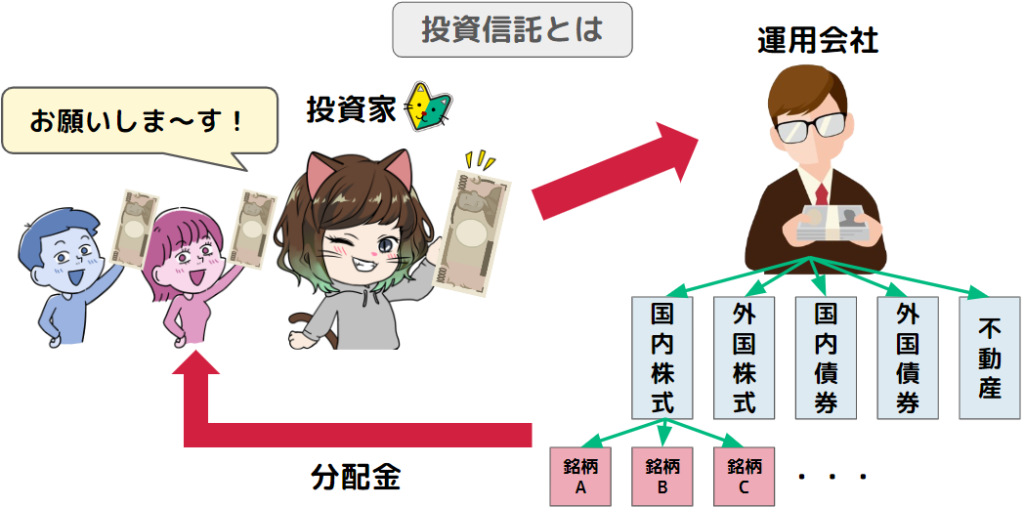

投資信託とは

投資信託(ファンド)とは、投資家から集めた資金を一つにまとめ、運用会社(ファンドマネージャー)が投資家の代わりに国内外の株式などに分散投資を行い、そこで得た利益からコストを引いた分が、分配金としてもらえる金融商品を指します。

投資と聞くと、パソコンに張り付いて1分1秒値動きを見で売買するイメージがありますが、投資信託は特にそんな必要がありません。

また、投資信託は証券会社の他に、銀行や郵便局でも買うことができ、対面で相談しての購入や、ネットで購入することも可能です。

ETFとは

ETFとは、“Exchange Traded Funds”の略で、「上場投資信託」と呼ばれており、投資信託の一種です。

投資信託との大きな違いは、「上場しているかしていないか」ですが、投資信託の方が圧倒的に商品数が多いのも事実。

しかし、上場投資信託のため、株式のように証券会社を通じて証券取引所で売買注文をします。リアルタイムで値動きしているため、ETFがパソコンに張り付いて売買するイメージですね。

注文方法

投資信託とETFの注文方法を見ていきましょう。

投資信託には、「口数(くちすう)指定」と「金額指定」の2種類があります。

口数指定では何口買うかを指定して投資信託を買う方法で、金額指定は自分が指定した金額で投資信託を買う方法となります。

口数指定、金額指定問わず、投資信託では価格が決まるのが翌日になるため、買付のタイミングではいくらで何口買えるのかは分かりません。

一方、ETFの場合は、「指値(さしね)注文」と「成行(なりゆき)注文」の2種類があります。

指値注文は、自分が希望する売買価格を指定して注文する方法です。高く買ってしまうリスクはないものの、希望価格まで下がらなければチャンスを逃してしまうリスクがあります。

成行注文では、価格を指定せずに注文する方法です。指値注文より優先して取引きが成立するメリットがあるものの、自分の想定より高い価格で売買されるリスクがあります。

信託報酬

信託報酬とは、自分の代わりに投資信託を管理・運用してもらうためにかかる費用です。つまり手数料のようなものです。

投資信託の種類によって価格は異なりますが、年0.5%~2%あたりが相場です。

これは、投資信託、ETFどちらにしても、保有している限り払い続けないといけませんが、一般的にETFの方が安くなっています。

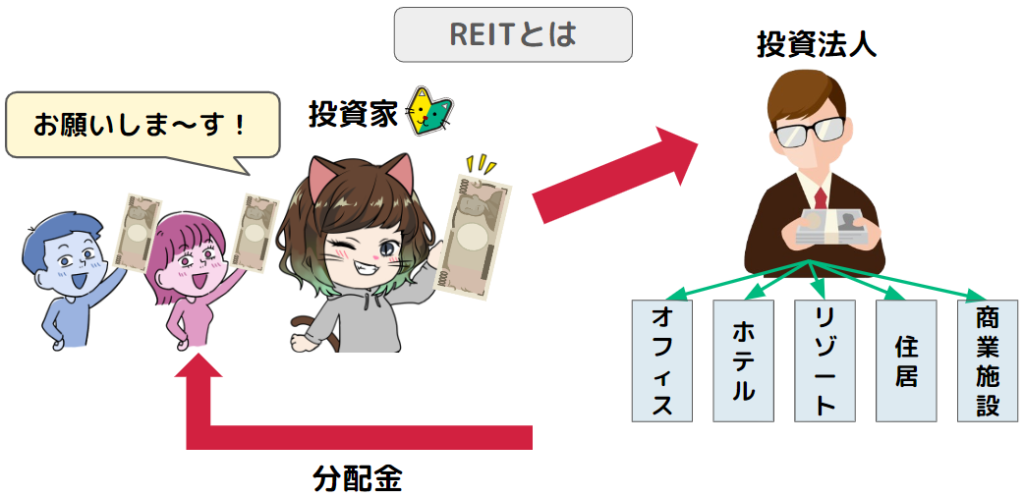

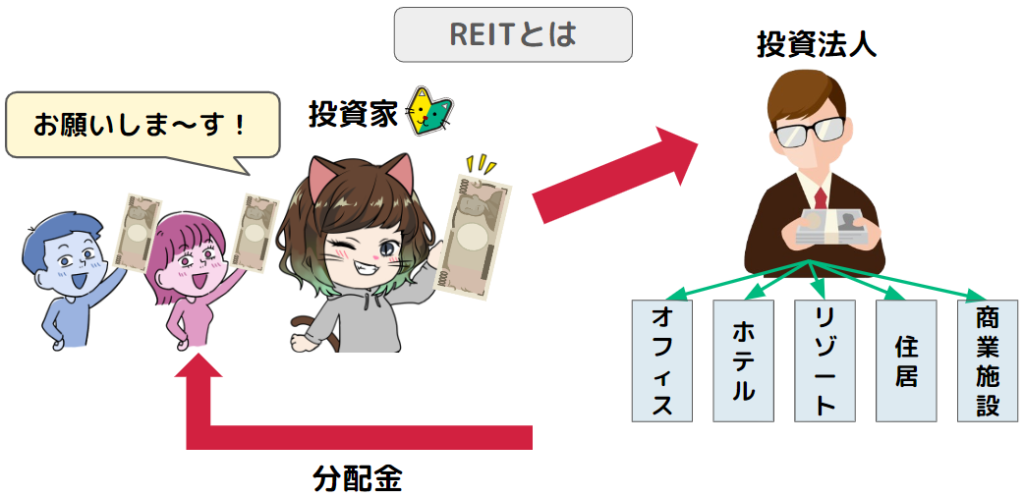

REIT(リート)とは

REITとは、“Real Estate Investment Trust”の略で、「不動産投資信託」とも呼ばれています。

考え方は投資信託と同様、投資家から集めた資金でホテルや商業施設などに投資し、賃貸料収入や不動産の売買益が分配金として返ってきます。

ただし、REITは株式のように日々値動きがあるため、元本割れするリスクも高いため、難易度が高い投資と考えた方がいいでしょう。

つみたて投資枠と成長投資枠の対象商品

つみたて投資枠と成長投資枠は、購入できる商品に大きな違いがあります。

つみたて投資枠の対象商品

つみたて投資枠は、長期の積立・分散投資を目的としているため、対象商品は金融庁の基準を満たした投資信託が対象です。

- 投資信託:285本

- ETF:8本

- 内、インデックスファンド:232本

金融庁が厳選しているため、投資初心者にとっては選びやすいと言えるでしょう。

インデックスファンドとは?

インデックスファンドとは、市場全体の動きを表す代表的な指数に連動した成果を目指す投資信託です。

代表的なインデックスでは──

・日経平均株価(日本株式市場)

・TOPIX(日本株式市場)

・NYダウ(米国株式市場)

・S&P500指数(米国株式市場)

・ナスダック総合指数(米国株式市場)

など、世界的に有名なものがあります。

成長投資枠の対象商品

成長投資枠は、投資信託以外に国内外の株式やETF、REITなど投資できる幅が広いところが特徴です。

具体的には以下の商品に投資できます。

- 国内外の上場株式

- 国内外のETF

- 投資信託

- 国内外のREIT

- 上場投資証券(ETN)

- 新株予約権付社債

つみたて投資枠がおすすめなひと

つみたて投資枠がおすすめな人を見ていきましょう。

つみたて投資枠がおすすめな人

- 少額から投資を始めてみたい

- 時間をかけて資産を増やしていきたい

- ほったらかしでなるべく手間をかけたくない

ひとつずつ見ていきましょう。

少額から投資を始めてみたい

つみたて投資枠の投資信託では、少額の100円から積立投資ができます。

今まとまった資金がないけど、とにかく早く始めてみたい人など、少額なら手軽にスタートできます。

慣れてきたら、金額を増やすのも良いでしょう。

時間をかけて資産を増やしていきたい

つみたて投資枠は長期間運用する目的で作られているため、早々とリタイヤしてしまっては元本割れになってしまいます。

しかし、少額からできるため無理せず継続しやすいのもメリットと言えます。

老後の資金を作りたい人にもおすすめです。

ほったらかしでなるべく手間をかけたくない

投資信託なら、ファンドマネージャーが代わりに運用してくれるため、スマホやパソコンをいちいち見る必要はありません。

「忙しくて投資なんてできない・・」という人でも、投資信託なら丸投げできるので向いているでしょう。

成長投資枠がおすすめなひと

続いて成長投資枠がおすすめな人を見ていきましょう。

成長投資枠がおすすめな人

- まとまった資金で運用したい

- 短期間で大きなリターンを狙いたい

- 個別株やETFなどにも挑戦したい

ひとつずつ見ていきましょう。

まとまった資金で運用したい

投資はまとまった資金で運用する方が大きなリターンが望めます。

成長投資枠の投資上限額は年間240万と、つみたて投資枠の倍の投資ができるため、利益が狙いやすくなります。

銀行にある程度貯金している人は、投資に回すほうが利益が多くなる可能性があるため、成長投資枠で投資信託を購入するのもひとつでしょう。

短期間で大きなリターンを狙いたい

つみたて投資枠は長期間の運用が必要ですが、成長投資枠は短期間で大きなリターンが望めます。

投資信託以外にも、個別株やETFなど、多岐に渡って商品があるのも魅力の一つです。

「安く買って高く売る」という投資の醍醐味が味わえると思います。その分リスクも伴うことは忘れずに。。

個別株やETFなどにも挑戦したい

成長投資枠では、投資信託以外に上場株式やETF、REITが買えます。

つみたて投資枠では、投資信託以外に一部のETFしか買えないため、好きな株式が買えないことがあります。そんなときに、成長投資枠であれば、個別に株式を購入できるのもメリットと言えるでしょう。

新NISAをはじめるならマネックス証券

今回解説した新NISAの口座は、マネックス証券で簡単に作れます。

dカード、あるいはdカード GOLDを持っていて、普段からdポイントを利用するドコモ経済圏の人には、マネックス証券が一番おすすめです。

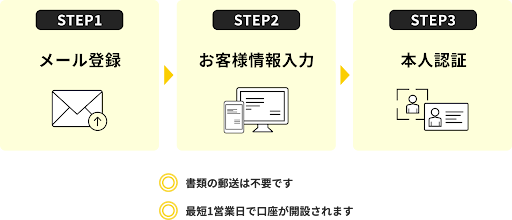

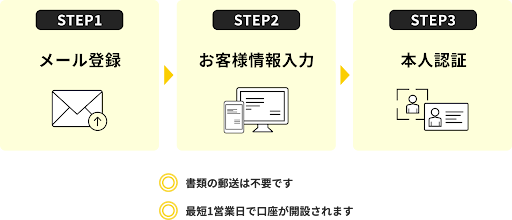

口座開設はたったの3ステップ、最短10分で申込ができます。

dカード×マネックス証券の新NISAでdポイント1.1%、そして2024年7月5日からdカード GOLDなら5%還元で最大15,000ポイントもらえます。

投資にチャレンジしてみたい人は、これを機に挑戦してみましょう!